第二期债券BANOB 25-4为期限3.3年的浮动利率债券的重新发行。此次发行规模为54亿墨西哥比索(折合约21.14亿元人民币),利率为TIIE融资利率加23个基点。该期债券的认购额达到69.3亿墨西哥比索(折合约27.14亿元人民币),是发行额的1.28倍。此前,该债券于2025年11月7日发行,规模为180亿墨西哥比索(折合约70.45亿元人民币)。

此次交易的总认购额为161.3亿墨西哥比索(折合约63.13亿元人民币),相当于发行总额的1.24倍。BANOBRAS表示,这些传统债券的募集资金将用于战略领域的基建发展。

通过此次发行,BANOBRAS2025年的融资总额达到600亿墨西哥比索(折合约234.84亿元人民币)。其中,173亿墨西哥比索(折合约67.71亿元人民币)将通过发行兼顾性别平等的可持续债券筹集。该银行表示,所筹集的资金将用于支持克劳迪娅·欣鲍姆行长领导下的战略性领域,重点是基础设施项目的融资和再融资。

穆迪对墨西哥当地也授予了 BANOB 25-5 债券 AAA.mx 的长期本币高级无担保债务评级,并确认了 BANOB 25-4 债券的相同评级。该机构分析,联合发行不会对银行的市场融资指标产生实质性影响,在压力情景下,该指标将从2025年9月的51.3%小幅上升至51.9%。

穆迪表示,AAA.mx的评级反映了该银行稳健的财务状况,其基础是充足的资本化和高资产质量,这些资产来自主要由联邦财政转移支持的贷款组合。评估还强调了BANOBRAS组织法第11条规定的明确政府支持,该条款规定联邦政府在任何时候都对银行的义务负责。穆迪指出,尽管独立评估可能面临资产质量恶化的压力,但由于这种主权支持,最终评级将保持稳定。

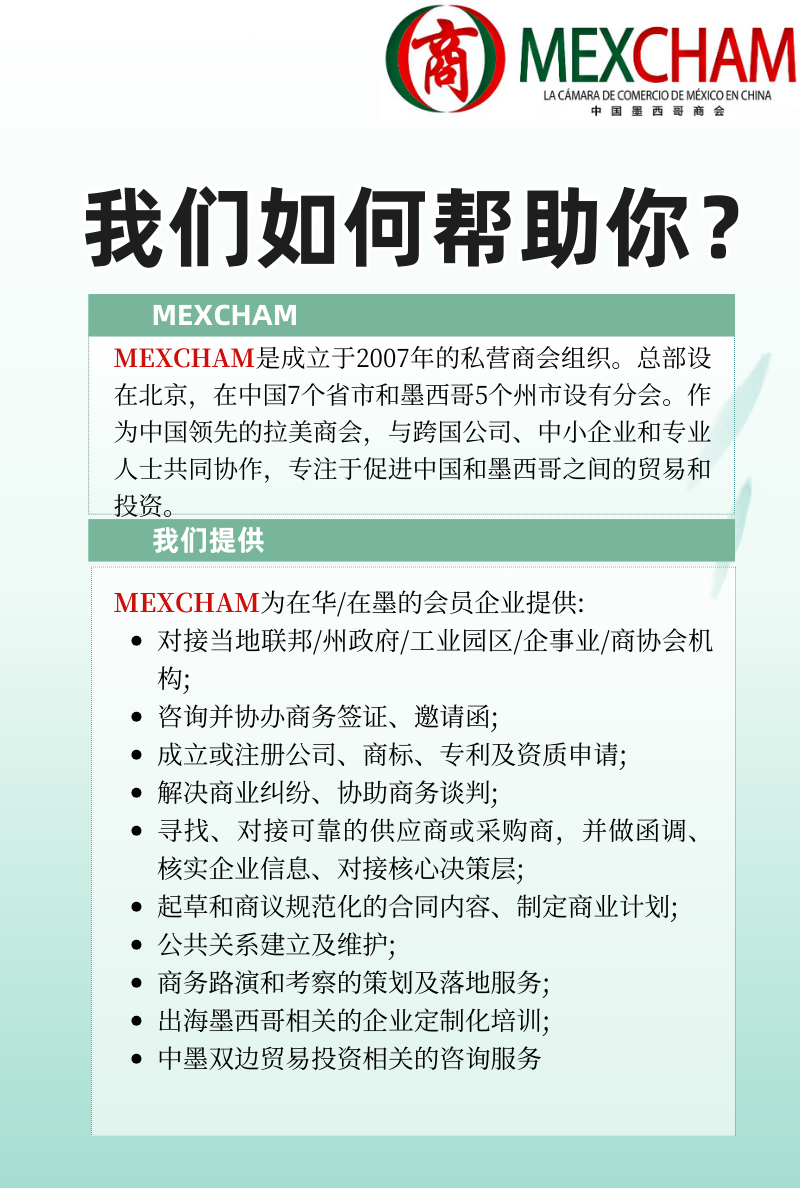

MEXCHAM continues building bridges between Mexico and China.

中国墨西哥商会将继续作为墨西哥与中国之间的桥梁,不断努力。

Cámara de Comercio de México en China

(MEXCHAM)中国墨西哥商会

www.mexcham.org

bj.info@mexcham.org